美債殖利率是什麼?對美股和美元匯率走勢有何影響?

最近大家會發現無論財經媒體、美股券商分析師、甚至是各種LINE投資群,好像都在關注和談論美債殖利率。

但是要清楚,大家常聊的美債殖利率通常指的是美國10年期公債殖利率。

讓市場“膽戰心驚”的美債殖利率到底是個什麼?對美國股市和美元匯率走勢有何影響?

什麼是美債殖利率?

殖利率,又稱為到期殖利率、到期收益率,就是假設投資債券並持有到期,投資本金預期的年平均報酬率。殖利率和債券的購入成本、債券配息有關,是一個浮動利率!

美國10年期公債殖利率,是美國政府發行的十年期償還的美國國債,是債券的一種,受市場關注度最高,被認為是利率之母。

目前,美國政府發行的債券被視為世界上最安全的資產。美債收益率對經濟和市場的影響至關重要,值得投資者高度關注。

為何要投資美債?

美債殖利率反映的是美國市場上的無風險收益率的下限,可以看成是一種保障收益利率!

這個下限其實很好理解,假如美債殖利率是2%,如果我去拿100元去投資一個標的,預期到期收益只有1%,還要承擔損失本金的風險,而用這100元拿去買美債,確定的2%收益,還無風險!

所以,市場上收益率低於美債殖利率的投資,投資者都不會選擇!這也就是反映了美國市場上的無風險收益率的下限。

美債殖利率和美債價格成反比關係

美債殖利率和美債價格成反比。簡單的說,美債殖利率越高,其價格就越低;反之,美債殖利率越低,其價格就越高。

需要注意的是,美債殖利率不等於債息,債息是票面固定利率。而殖利率(收益率)是市場交易的實際收益,收益率和債券價格有關,而且是浮動的。

美債價格上漲,投資本金增多,殖利率下降;

美債價格下跌,投資本金減少,殖利率上漲。

美債殖利率的計算方式有些複雜,這裡不做介紹。以下用最簡單的方法介紹美債價格是如何影響美債殖利率的!

舉個例子:

①投資者A以100元,買了票面利率為2%的十年美債,獲得一個面值為100元的“憑證”,那麼,每年可獲得固定不變的2元債息,並在到期後拿回100元本金。

對於A,假設購買的十年國債一年後到期,則買入價格=面值,債券增值為0,到手利息2元。

到期收益率等於票面利率,即2/100=2%。

②假設美債市場蕭條,投資美股收益比債券收益更大,大家都不願意持有美債,會造成債券價格下跌。 (這次美債收益率暴漲,就是拋售的人太多了)

投資者B以97元就能買入面值為100元的美債,若一年後到期,B能獲得2元既定債息、與面值相等的100元本金。

對於B,買入價格<面值,債券增值3元。這樣,B一年內的收益率為既定債息(2元)+債券增值(3元)=5元

到期收益率上升=(2+3)/97=5.1%。

③假設美債市場紅火,大家都因為避險需求搶著買美債,會造成債券價格上漲。

投資者C得用101元才能買入面值為100元的美債。

對於C,買入價格>面值,債券增值-1元(負增值表示持有成本增加)。

到期收益率下降=(2-1)/101=0.99%。

結論,美債殖利率與債券價格成反比,買入債券價格越低,收益越高,收益率也就也高。

美債殖利率上漲對美股和美元匯率的影響

通常遇到國債殖利率上升或者下降,其實更多反應的是,對該國經濟基本面的預期。

所以每次大家預期經濟衰退或者復甦的時候,通常美國10年期公債殖利率的變化,會非常明顯。

以下用美債殖利率上漲,和美債殖利率倒掛來說明一下其對市場的影響。

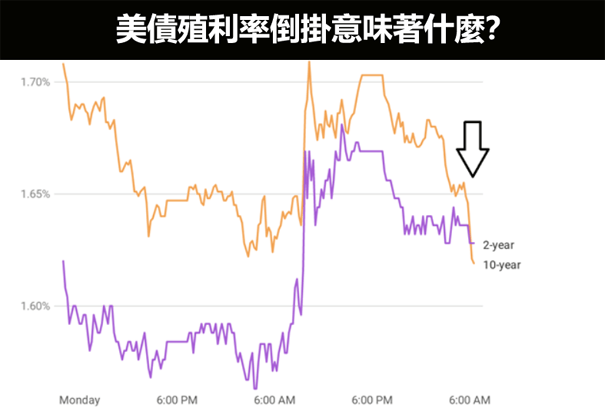

1.美債殖利率倒掛

市場上經常拿美國10年期公債和2年期公債做比較,一旦10年期公債的殖利率低於2年期的時候,就變成我們說的「美債殖利率倒掛」。

這意味著10年期公債價格暴漲,殖利率暴跌!

主要原因是市場悲觀或者面臨經濟危機的時候,投資者認為美元會降息,甚至出現量化寬鬆,投資比較保守,資金從短期債市流往10年長期債市避險!

殖利率倒掛反映的是投資者對經濟前景的擔憂,為了避險會將股市的資金轉移到債市!這樣會打擊美股!

有數據表明,美債殖利率倒掛被認為是經濟衰退前兆!

股市暴跌主要受美國國債收益率倒掛影響,經濟倒退恐慌情緒和投資避險情緒攀升。

美債從1955年以來,出現過10次殖利率倒掛,其中9次倒掛後的2年內,都出現過經濟衰退!

而美聯儲,為了拜託經濟衰退,往往會實施量化寬鬆,這意味著美元走低!

2.美債殖利率上漲

美債殖利率上漲過程中,對股市的影響比較複雜!

第一種情況:通常,美債殖利率溫和上漲,反映的是經濟復甦的預期,利好股市。這都意味著債券在這一階段,已經是比較差的投資選擇了。

2020年二季度的時候,美國10年期國債收益率大約0.6%,而現在竟然到了1.6%。在此過程中,美國股市不斷創出新高。

從這個角度看,顯然就是資金不斷從美國國債中流出,投資者為了追求高報酬率,會更加大膽地投資股票等風險類資產,而不是讓錢躺在無風險的國債裡,所以就要賣掉國債。

第二種情況:經濟過熱,會引起美國貨幣政策即將轉向,利空股市!

就在2021年3月,美國10年期國債收益率從1.4%漲到1.6%的過程中,美國股市竟然又大跌了。這說明,資金在急速撤出美國國債的同時,也在大量撤離美國股市!

問題其實就出在了,大家對美國經濟未來的普遍預期都太好。經濟加速恢復,就意味著通脹會明顯加速,意味著不久之後政府將不得不從“貨幣寬鬆”轉向為“貨幣收緊”,意味著美國銀行基準利率會上調,意味著國債利率會上調。

根據歷史經驗,美國10年期國債收益率達到1.5%之後,政策就會轉向。現在都突破1.7%了,所以很多機構就會開始做空美國國債期貨,這反過來又會加速國債收益率的上漲。這里和果發生了相互作用。

所以,美國國債收益率的大漲背後,真正的原因是擔心美國貨幣政策即將轉向,即將收緊。美元利率升高,打壓股市!

全球各主要經濟體的貨幣政策,基本是保持同向的,如果美國收緊,那麼歐洲、日本、中國就不可能反過來,所以它讓全球股市普遍大跌。