量化寬鬆(QE) 是什麼?對股票/匯市有何影響?一文讀懂美聯儲的貨幣政策QE/QT

經濟新聞中常出現「量化寬鬆(QE)」這個名詞,最又出現了「量化緊縮鬆(QT)」,他們都代表什麼意思呢?

這篇文章將介紹央行貨幣政策量化寬鬆/量化緊縮的定義,及QE/QT過程中會對股市和匯市產生哪些影響!

文章目錄

一.QE(量化寬鬆)是什麼意思?

QE是英文Quantitative Easing的縮寫,中文譯為「量化寬鬆」,是指中央銀行(美聯儲、歐洲央行 、日本央行等)透過購買公債等方式來增加基礎貨幣供給,向市場注入流動性資金的貨幣政策。這種操作也稱為「擴表」,俗稱“放水”、“撒錢”。

QE的意思可從字面上拆解來看更容易理解:

- Quantitave(量化):增加貨幣供給量

- Easing(寬鬆):增加銀行資金的利用程度,貨幣政策轉向寬鬆

二.為何需要QE(量化寬鬆)?什麼時候才會QE?

2001年日本為了挽救經濟,發明並執行了史上第一個QE(量化寬鬆)。之後美國和歐洲等大經濟體也相應推出自己的QE計劃,譬如美國於2008年雷曼危機後推出大規模QE,2020年更是推出了最知名的「無限QE」。

1.日本為何要實施QE(量化寬鬆)呢?

由於日本經歷了長達了20年的通縮時代,傳統的零利率政策已經無法進一步刺激經濟,故日本央行於2001年3月宣布啟用QE政策。

其實當經濟出現不好的表現時,央行會先宣布降息,這時候銀行的存款利率會降低,大家不想把錢放入銀行;貸款利率同時也降低,大家更有意願藉錢出來,就會導致資金從銀行流出,進入市場來刺激經濟。

但是當降息到接近0%時(子彈快用光),而央行對當前的經濟表現還不滿意,為了再刺激經濟,就會祭出QE量化寬鬆,來進一步刺激經濟。

為了對抗通縮,日本央行除了QE,還推出了負利率、YCC(收益率曲線控制)的QQE(量化質化寬鬆)等政策,勢必將通脹穩定在2%以上為目標。可謂能用的招都用上了!

日本央行當時實施QE的主要目的由如下三項:

- 降低市場利率

- 提供流動性

- 降低企業借貸成本

2.美聯儲為何要實施QE(量化寬鬆)?

從2007年底至2008年9月美國投行雷曼兄弟倒閉,美聯儲7次降息,將聯邦基金利率降至0%至0.25%的超低水平,但仍不足以應對嚴峻的金融和經濟形勢。

由於已不存在降息空間,美聯儲於2009年3月採取了大規模購買美國公債、抵押貸款支持證券等非常規貨幣政策工具,以壓低長期利率、刺激經濟和向市場注入流動性,開啟史無前例的QE(量化寬鬆)政策。五年間(2009年3月– 2014年10月),連續實施了QE1、QE2、QE3三次量化寬鬆政策。

2020年3月23日,在疫情衝擊,美股三大股指屢次熔斷的背景下,美聯儲宣布重啟QE(被稱作QE4)。並且宣布“不設上限”,也就是我們常聽到的“無限量QE”。

總結:QE的目的在於對抗危機、挽救經濟

縱觀以上內容可以看出,美聯儲實施QE(量化寬鬆),主要是在市場發生金融危機,對經濟衝擊嚴重的情況下用才啟動QE救市的,非常時期,當用非常之道。

QE的出現是為了降低借貸難度,讓民眾和企業更容易取得貸款,進而提供市場足夠的資金來刺激經濟表現。

一般來說,只有在利率等常規工具不再有效的情況下,貨幣當局才會採取這種極端的做法來刺激經濟。

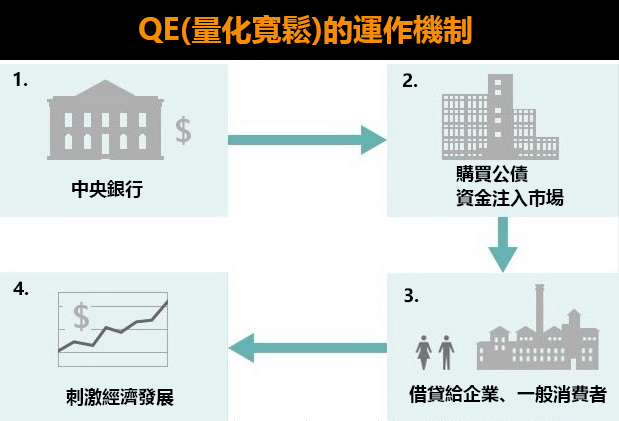

三.QE(量化寬鬆)如何運作?

QE(量化寬鬆)的運作機制,可以拆解成三個部分來看:

1.央行購買債券

首先,央行會利用本身的儲備金,在公開市場上購買公債(國債)、企業債或其他債券,藉此將資金注入市場。

2.新的資金湧入市場,注入流動性

資金只要湧入市場,銀行就有更多資金可以利用,它們可以持有、借出或購買資產,讓市場上的金錢流動性持續提升,來提高經濟表現,也降低銀行因為沒有資金運用而觸發經濟危機的風險。

3.投資人對經濟更有信心

由於投資人及企業更容易從銀行取得貸款,更能利用這筆資金來做更多事情,也有更多人願意投資在高報酬的項目。例如股票,這時候的股市甚至還會創新高(譬如2020年美國施行無限QE後就出現股市創新高);

而企業可能會擴大營運,僱傭更多員工或者花更多錢,種種跡象會讓大家對經濟表現更有信心。

四.QE(量化寬鬆)政策對股市/匯率的影響?

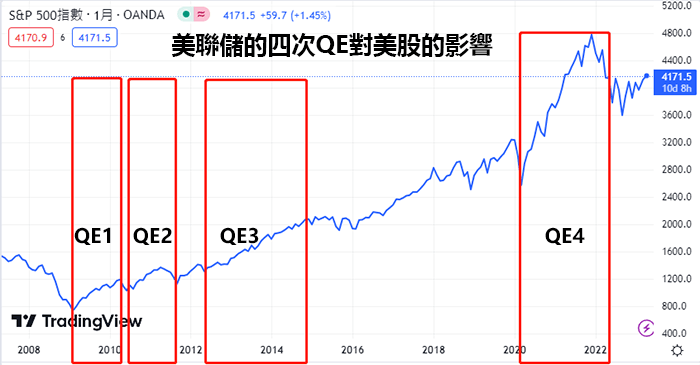

通常QE政策頒布後,股市表現會提升,以全球最大市場——美國來舉例,美國曾經執行4次QE,分別是:

1. QE1(2009 年3 月– 2010年3月)

2. QE2(2010 年11 月– 2011 年6月)

3. QE3(2012 年9 月– 2014 年10 月)

4. QE4(2020 年3 月– 2022 年3 月)

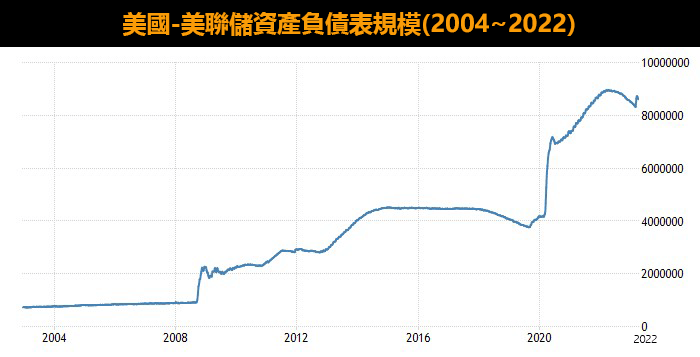

從上圖看美聯儲資產負債表規模變化(2004~2022)。自2009年開啟QE1以來,其資產負債表規模已經翻了8倍。

2020年的無限QE使其資產負債表規模在兩年間增長2倍多,2022年3月中旬已達到9萬億美元。

1.QE(量化寬鬆)對股市的影響

用這4次QE來比照標普500指數的表現,會發現S&P500指數會隨著QE(量化寬鬆)執行而上升。

尤其是QE3和QE4的規模更創下當時的新高,更加驗證了QE會讓投資人更有信心將資金投入高回報的股市,提升股市表現。但是這種行為可能會引發更嚴重的後果—「通貨膨脹」。

2.QE(量化寬鬆)對匯率的影響?

量化寬鬆對外匯市場也有著重要影響。匯率的變化,一般取決於外匯貨幣對的利差和流動性。

以美元/日元為例,2009年3月美聯儲開啟QE之後,美日匯率就一直下跌。直到2012年10月31日,日本央行決定實施新的QE之後,美日匯率才止跌轉漲。

2020年3月,受疫情影響,美聯儲開啟「無限QE」後,美日小幅下跌。隨後美聯儲開始連續升息升息,並於2022年6月開始QT縮表,美日昇到150,達到近20年來的高峰值。

這說明,一國央行的貨幣政策(QE/QT)對匯率的走勢有著重大影響。做外匯保證金交易的投資人,需要特別留意各國央行的政策變化!

五.快速總結:QE(量化寬鬆)的優點/缺點分析

雖然QE在執行當下的效果很顯彰,但隨之而來可能會引發諸如「通貨膨脹」等致命缺點,以下將解釋在執行量化寬鬆時的優點和缺點表現如下:

| ✅QE(量化寬鬆)優點: | ❌QE(量化寬鬆)缺點: |

|---|---|

| ●降低借貸成本,增加支出 ●為市場注入流動性 ●提升市場信心,推高股市 |

●通貨膨脹 ● 貨幣貶值 ●導致收入不平衡,加大貧富差距 |

QE的出現是為了挽救經濟衰退和通貨緊縮,但其存在猶如雙面刃,短期可救命,如果長期不能根治,反而會加重病情。 QE若控制不好,有可能造成嚴重通貨膨脹(美國2022年通脹率超過9%)。

而央行為了對抗通脹,就不得不考慮結束QE,來實施升息、縮表/QT(量化緊縮)等貨幣緊縮政策,以便來讓貨幣政策回歸正常化。美聯儲一直圍繞「通脹→升息/QT→衰退→QE」來實施其貨幣政策!